住宅ローンはマイホーム購入に欠かせない大きな資金の柱ですが、「どの種類のローンを選べばよいのか」「返済方法にはどんな違いがあるのか」など、初めての方にはわかりにくい点も多いかと思います。

ここでは住宅ローンの種類(公的融資と民間融資)や返済方法(元利均等と元金均等)の特徴とメリット・デメリットについてまとめてみました。

住宅ローンの主な種類:公的融資と民間融資

公的融資

公的融資は、国や地方自治体が提供する住宅ローン制度で、比較的安定した条件で借り入れができるのが特徴です。

代表例:

・フラット35(住宅金融支援機構と民間金融機関の提携ローン)

・各地方自治体の住宅支援融資(新婚世帯・子育て支援など)

メリット:

・金利が比較的安定しており、安心感がある

・長期固定金利の商品が多く、ライフプランを立てやすい

・建物性能や耐震基準などが担保される場合が多い

デメリット:

・一定の条件(年収、住宅性能、自己資金比率など)を満たす必要がある

・民間融資よりも手続きに時間がかかることがある

民間融資

民間融資は、銀行・信用金庫・JA・ネット銀行などが提供する住宅ローンです。選択肢が非常に多く、自分に合った商品を比較して選ぶことができます。

メリット:

・変動金利・固定金利・ミックス型など金利タイプが多様で比較しやすい

・金利優遇制度や、団体信用生命保険(団信)の保障が手厚い商品がある

・ネット銀行では手数料や金利が割安なことも

デメリット:

・金利が変動するタイプが多く、将来の返済額が読みにくい

・金利変動型は将来の金利上昇リスクがある

・商品数が多く、選定に手間がかかる

返済方法の違い:元利均等方式と元金均等方式

住宅ローンの返済方法には主に「元利均等方式」と「元金均等方式」の2種類があります。どちらを選ぶかで、返済額の推移や総返済額が大きく変わります。

元利均等方式

毎月の返済額(元金+利息)が一定になる方式。多くの住宅ローンで初期設定されています。

メリット:

・毎月の支払い額が一定で家計管理がしやすい

・家計が安定している人や初めてローンを組む人に人気

デメリット:

・初期は利息の支払いが多く、元金がなかなか減らない

・同じ金利条件なら、元金均等よりも総返済額が多くなる

元金均等方式

毎月の元金返済額を一定にし、利息は残高に応じて減っていく方式。支払い初期は負担が大きく、次第に軽くなっていきます。

メリット:

・早い段階で元金を減らせるため、総返済額を抑えられる

・利息負担が少なく済む

デメリット:

・初期の返済額が大きく、家計への負担が大きく感じやすい

・返済初期に負担が集中するため、収入が不安定な方には不向き

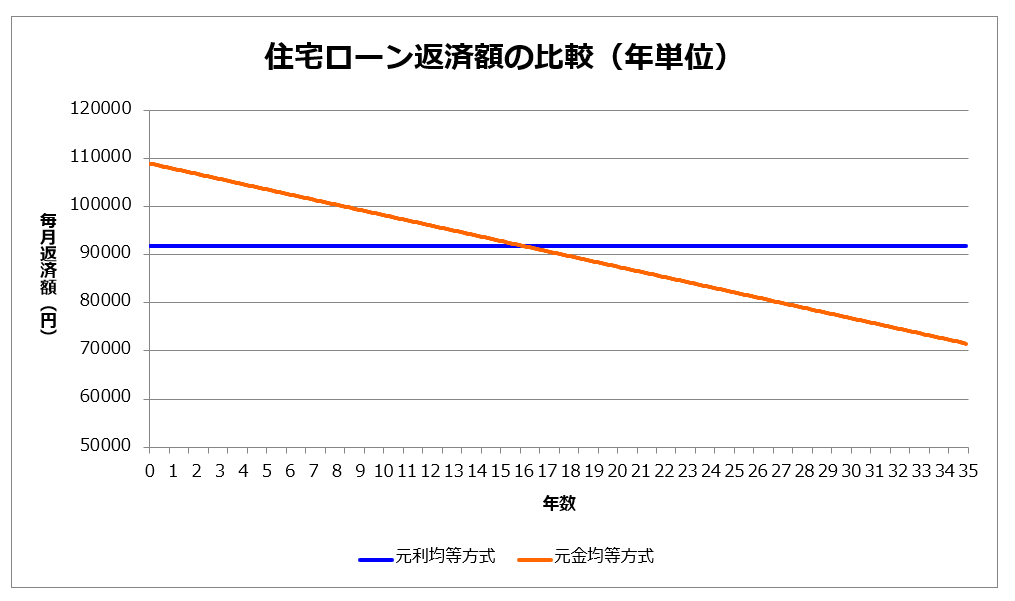

モデルケース:借入額3,000万円・金利1.5%・返済期間35年の場合

元利均等方式

・毎月の返済額:約91,000円(一定)

・総返済額:約3,822万円

元金均等方式

・初月の返済額:約103,000円

・最終月の返済額:約72,000円

・総返済額:約3,525万円

※実際の金額は金利や金融機関によって異なります。

この図は、毎月の返済額がどのように推移していくかを表しています。

・青線:元利均等 → 一定で安定した返済

・オレンジ線:元金均等 → 初期は高く、後半は軽くなる

他にチェックしておきたいポイント

・繰り上げ返済の可否と手数料

・団体信用生命保険(団信)の加入条件と保障内容

・金融機関ごとの特典や優遇制度(地域密着型のサービスなど)

・金利タイプ(固定金利・変動金利・固定期間選択型)との組み合わせ

住宅ローン選びは、「金利」や「月々の支払い額」のほかに将来のライフプランや収支バランスも含めて考える必要があります。

ローンの種類と返済方法を理解し、自分に合った選択を

住宅ローンは長期間にわたる大きな契約です。公的融資と民間融資の違いや、返済方法も毎月の負担や総返済額に影響するため、メリット・デメリットを把握し自分の状況に合ったローンを選べるよう計画的に進めていきたいですね。